贈与税の計算方法について

- 新築・不動産

先月は相続税、今月は贈与税をお伝えいたします。

贈与税とは、1年間に110万円(基礎控除額)を超える現金や物品の贈与を受けた場合、

その贈与財産に対して課せられる国税のことです。

同税は、「贈与を受けた人」が、

「贈与額-基礎控除額」に一定の税率をかけた額の税金を納めるというもの。

相続税よりも税率が高いのが特徴です。

例えば、親や祖父母などから贈与を受ける場合、

課税価格(基礎控除後の贈与額)が1000万円超え1500万円以下の税率は40%。

1500万円の贈与を受けた人は、

「1500万円-110万円(1390万円)」に40%を乗じた額(556万円)を納めることになります。

40%…、4%ではありません。

(特例税率図を参照下さい)

なお、住宅の購入、新築などのために親や祖父母(直系尊属)から資金贈与を受ける場合、

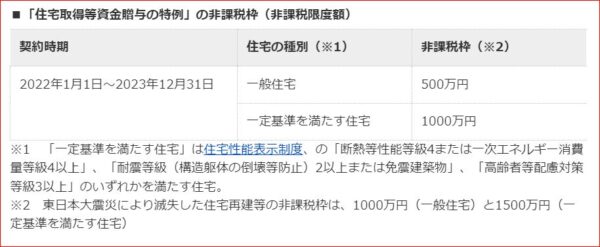

一定額まで贈与税が非課税になる「住宅取得等資金贈与の特例」が受けられます。

例えば、2023年12月までに一般住宅の購入契約(工事請負契約)を結んだ場合、

「610万円(特例の非課税枠500万円+基礎控除110万円)」の贈与まで贈与税が非課税となります。

さらに、「耐震・省エネ・バリアフリー」性能のいずれかが一定基準を満たす住宅は優遇が受けられ、

下表のように、一般住宅より非課税枠が500万円アップします。

つまり、上の例で、ある人(Aさん)が父と祖父から1000万円ずつ(合計2000万円)贈与を受けて、

一般住宅を購入する場合、非課税になるのは2000万円のうち610万円まで。

Aさんは、非課税枠を除いた贈与額(1390万円)に対する贈与税を納めることになります。

(贈与特例図を参照下さい。)

贈与税には「相続時精算課税」という制度もあり、

贈与税の申告時に、暦年課税と相続時精算課税のいずれかを選ぶことができます。

相続時精算課税制度には、

「父母・祖父母からの贈与は、累計2500万円まで贈与税がかからない」

という特別控除があります。

このため、住宅の購入や新築、増改築を機にこの制度を選べば、

特別控除2500万円と先述した「住宅取得資金非課税特例500万円」とを合わせ、

最高3000万円の贈与まで贈与税がゼロになります。

(2023年中に一般的な住宅を取得する契約を結ぶ場合)

ただし、2500万円の特別控除分は相続時に相続財産に加算され、相続税で精算されます。

つまり、相続時に普通に相続したら非課税なのに、

「相続時精算課税」を選んだばかりに、相続税の課税対象になる事が有ります。

専門家にご相談をしてみましょう。

また、一度相続時精算課税を選ぶと、その後は暦年課税に戻すことができないので注意しましょう。

相続・贈与、いずれにしましても、ご親族も含めた大きなライフプランに依ります。

皆様で十分にお話をしてみましょう。

専門家に相談すると良いと思います。